유럽 연합(EU)의 자금세탁방지(AML; Anti-Money Laundering)와 고객 위험 평가에 대한 새로운 컴플라이언스 요구가 거세지고 있습니다. 이에 따라 앞으로 6개월 후 유럽 금융 업계는 큰 도전 과제에 부딪힐 것으로 보이는데요.

바로 유럽 연합의 ‘4차 자금세탁방지 지침(Fourth Anti-Money Laundering Directive)’ 때문입니다. 해당 지침과 관련된 모든 변경 사항들이 전면 시행되기까지 6개월도 채 남지 않았습니다. 모든 유럽 연합 회원국들은 더욱 엄격한 정책을 준수해야 하고, 이를 국가 법률에 반영시켜야 합니다.

유럽 금융 업계는 큰 도전 과제에 부딪힐 것으로 보입니다.

전 세계 금융 기관들은 손실, 법적 책임, 명예 실추 등으로 이어질 수 있는 불법 금융 거래 근절을 위해 노력하고 있습니다. 그러나 자금세탁방지 분야에서 기존 탐지 시스템들은 지난 몇 년간 수많은 오탐(false positives)*건을 발생시켜 왔습니다. 이러한 오탐은 의심스러운 활동에 대해 일련의 조치를 취하기 전에 반드시 데이터 상에서 제거되어야 하죠!

*오탐(false positives): 잘못 보고됐거나 위협 요소가 아니기 때문에 대응할 필요 없는 보고

이 과정에서 조사관들은 많은 시간을 낭비할 수밖에 없습니다. 신속한 은행 서비스를 원하는 고객 기대치에 어긋나는 일이죠. 많은 금융 기관들은 탐지 비용과 시간은 늘리지 않으면서 컴플라이언스와 KYC(Know your customer, 고객알기정책)를 강화할 수 있는 방법을 찾고 있습니다.

자금세탁방지(AML) 도전 과제

자금세탁방지 관련 도전 과제의 간단한 사례를 소개하자면, 테러리스트 블랙리스트에 오른 이름을 대조하는 과정을 들 수 있습니다. 시간이 많이 소요될 뿐 아니라 오탐으로도 이어질 수 있죠. 구체적으로 많은 나라에서 여성 이름으로 쓰이는 ‘사샤(Sasha)’는 러시아에서 남자 이름으로 쓰입니다. 매우 간단하지만 잘못된 신원 확인으로 이어질 수 있죠! 또 범죄자들은 작은 변화를 통해 얼마든지 쉽게 숨을 수 있습니다. 이름과 여권을 바꾸고 대포 통장을 사용하는 등 여러 방법으로 블랙리스트 레이더 망에서 빠져나갈 수 있죠.

비대면 거래가 활성화되고 있는 최근의 디지털 경제에서 우리는 5분 안에 새로운 계좌를 만들고 즉시 결제도 할 수 있습니다. 고객들은 점점 더 짧은 시간을 요구할 것이고, AML 탐지는 더욱 어려워지고 있죠. 더욱이 범죄자들은 온라인과 모바일 결제 시스템 상에서 자금세탁에 악용할 기술적 취약점을 찾아내려 할 것입니다.

자금세탁방지 구원 투수, 애널리틱스!

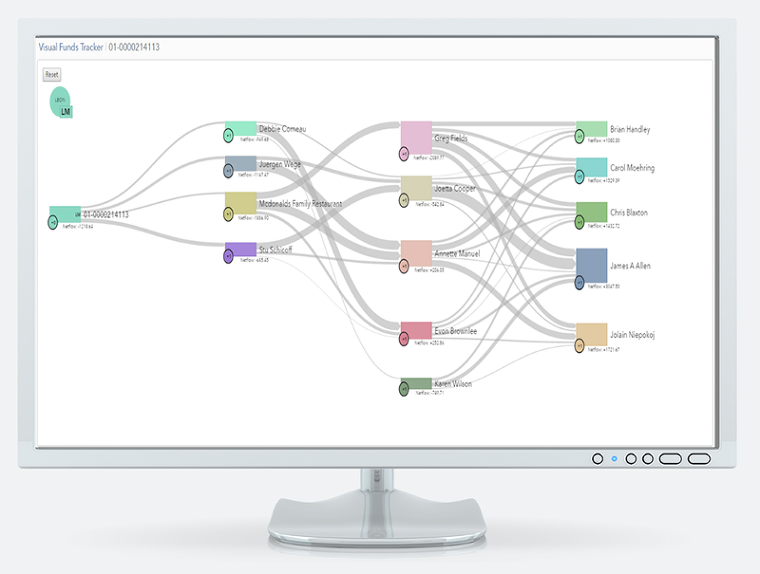

그렇다면 이 모든 문제의 해결책은 무엇일까요? 바로 강력한 데이터 분석 역량과 분석 도구입니다! 범죄 경보는 더욱 정확하게, 거래 패턴은 거래 거절이나 승인을 위해 반드시 쉽게 해석할 수 있는 시각적인 요소로 나타내야 합니다. 또 기업 또는 개인 간 거래 흐름은 완전한 상황 파악을 위해 매핑되어야 하고, 최종 수익권자(UBO; Ultimate Beneficial Ownership)를 확인해야 합니다. 마지막으로 이 모든 프로세스를 규정에 따라 쉽게 문서화해야 한다는 것 또한 매우 중요합니다.

이를 통해 오탐을 줄이고, 추가 비용 없이 AML 탐지를 개선할 수 있습니다. 그 구원 투수들은 바로 고급 분석, 예측 모델, 머신러닝입니다. 이 기술들은 새로운 차원의 AML 탐지를 가능케 합니다.

국제자금세탁방지기구(FATF; Financial Action Task Force)와 금융정보분석원(Ko-FIU; Financial Intelligence Unit)에서 추진하고 있는 위험 기반 접근법(Risk-Based Approach)에 따라 금융 기관은 고객이 새로운 계좌를 개설하거나 특정 이벤트 및 일정 기간마다 고객에 대해 적절한 위험 평가를 진행해야 합니다. 이때 고급 가중치-요인 모델(advanced weight-factors models)을 통해 위험을 실시간으로 예측할 수 있습니다. 행동이나 상황이 변하면 점수가 새롭게 계산되죠. 더 나은 결과를 위해 고객이 사망하거나 은행 거래를 중단할 때까지 일, 주, 월 단위의 지속적인 고객 확인 프로세스가 권장됩니다. 이때 이 모델에 대한 거버넌스가 필요한데요. 고급 분석을 통해 KYC 데이터 내에서 탐지에 영향을 미칠 변수를 확인할 수 있습니다.

잘못된 경보를 남발하지 않고 AML을 탐지하기 위해 필요한 다음 단계는 ‘거래 검토’입니다. 오늘날 사용되는 대다수의 탐지 시스템은 거래 이력에 대한 정적인 특성(static profiles)을 기반으로 하는데요. 더 이상 이것만으론 충분하지 않습니다! 탐지에 대한 복합적인(hybrid) 접근이 필요합니다. 새로운 시나리오를 구축할 때 이상 행위 탐지(anomaly detection), 텍스트 마이닝(text mining), 고급 피어 그룹 기능(advanced peer group capabilities) 나아가 예측 모델을 포함시켜야 합니다. 의심스러운 거래 행위 보고(SAR; Suspicious Activity Reports)에 대한 공시율을 개선하는 유일한 솔루션이자, 실제 상황에서 신속하고 효율적으로 탐지할 수 있는 방법이죠!

새로운 규정은 금융 기관에게 어려운 주문이고, 실제 많은 기관들은 도전 과제에 직면할 것입니다. 그러나 자금세탁방지 체계가 제대로 기능을 발휘한다면 그로 인한 혜택은 상당할 것이며, 금융 기관은 전체 컴플라이언스 절차를 강화할 수 있을 것입니다.

자금세탁방지 규제 강화의 움직임은 비단 유럽만의 일이 아닙니다. 미국을 포함한 금융 선진국들은 앞다퉈 다국적 금융 기업의 해외 지점에 대한 금융 규제 및 감독 수준을 높이고 있습니다. 글로벌 금융 사기 규제의 핵심 쟁점으로 떠오른 자금세탁방지와 대응책을 SAS 블로그를 통해 살펴보세요. 또 의심스러운 활동 감시, 신속한 의사 결정, 규제 준수에 대한 보다 자세한 정보는 SAS 홈페이지를 통해 확인할 수 있습니다.