Phase 2 von IFRS9 wird nun akut. Und damit steht jetzt auch das Thema Impairment im Mittelpunkt. Der Go-Live für Banken ist für das Jahr 2018 geplant. Bis dahin gibt es jedoch noch einiges zu tun. Viele Projekte beschäftigen sich mit der Umsetzung und mit der Auswahl der Software.

Potenzielle Projektrisiken vermeiden. Dazu gehört, den Scope richtig zu definieren.

IFRS9 als Rechnungslegungsvorschrift ist bei Weitem kein reines Projekt vom Rechnungswesen. Zwar geht es um die Erfassung von Wertminderungen in der Bilanz. Doch gerade dabei spielt das Risikomanagement eine wichtige Rolle.

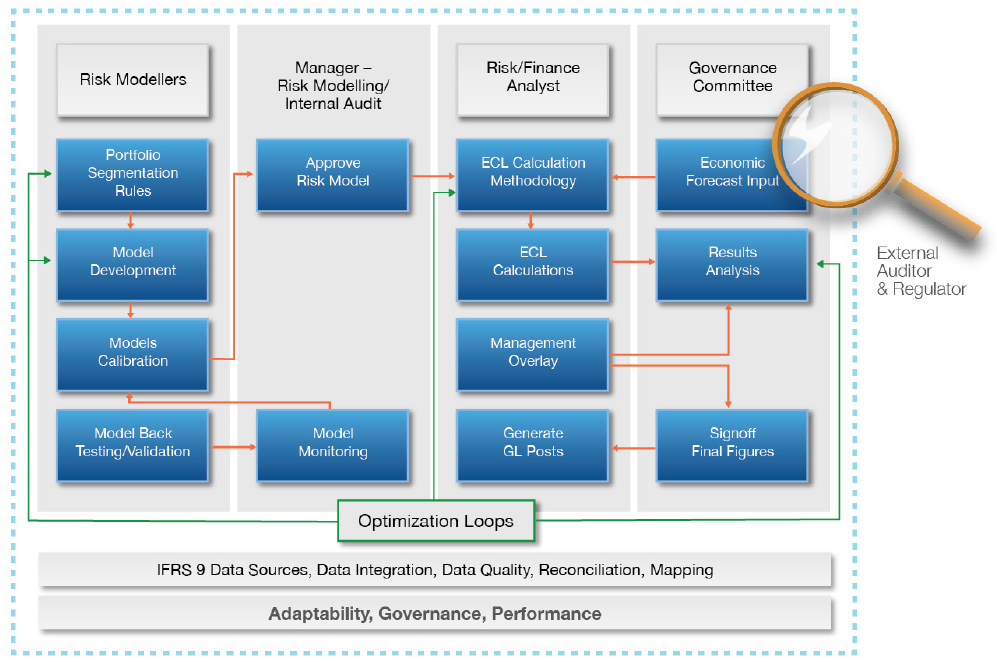

Unter anderem werden Risikomodelle für die Ausfallwahrscheinlichkeiten (PDs) von Kreditnehmern und Bewertungsfunktionen zur Expected-Loss-Kalkulation herangezogen. Dabei müssen bestehende Risikomodelle aufgrund der Umstellung von Through-the-Cycle PDs auf Point-in-Time PDs angepasst werden. Bewertungsfunktionen müssen neben dem kurzfristigen Betrachtungshorizont von zwölf Monaten auf das Laufzeitende von Kreditverträgen erweitert werden, um den Lifetime-Expected-Loss zu ermitteln. Nicht unbedingt eine einfache Aufgabe, schließlich gibt es unterschiedliche Methoden, die dazu herangezogen werden können, abhängig vom Portfolio und den vorhandenen bzw. verfügbaren Daten.

Bei der Umsetzung von IFRS9 braucht es weit mehr als nur eine Schnittstelle vom Risikomanagement zum Rechnungswesen. Der Scope muss das Risikomanagement auch inhaltlich umfassen, um das Projekt erfolgreich zu meistern.

Bilanzrisiken frühzeitig erkennen.

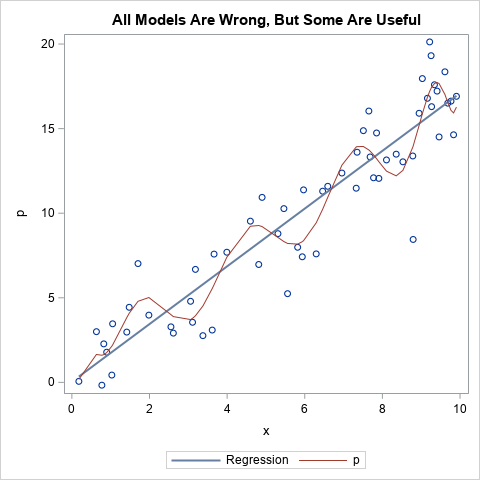

Wie im vorherigen Abschnitt beschrieben, werden Wertminderungen in der Bilanz u. a. von den zukünftigen Ausfallwahrscheinlichkeiten (PDs) beeinflusst. Statt den Blick in die Glaskugel zu werfen, werden die bestehenden Risikomodelle um makroökonomische Faktoren erweitert, um die PDs abschätzen zu können.

Keiner von uns kennt die Zukunft und somit die Wertminderungen, mit denen zum Bilanzstichtag, vor allem aber in zukünftigen Perioden zu rechnen ist. Somit besteht das potenzielle Risiko, dass zukünftig mehr Kapitalpuffer gebildet werden muss, als dies zum aktuellen Zeitpunkt absehbar ist.

Um diese Risiken zu steuern, bedarf es der Abbildung und Durchführung von Szenarien und Simulationen. So erhalten die von IFRS9 betroffenen Unternehmen die Möglichkeit, den Worst Case abzuschätzen und für diesen vorbereitend Pläne zu entwickeln.

Risikomanagement bedarf einer Modernisierung.

Getrieben von der Anzahl und Häufigkeit der Simulationen und Berechnungen wird sich die Komplexität und die Anzahl der Berechnungen mit unterschiedlichen Parametern erhöhen, aber auch die Menge an Daten. Systeme zur Durchführung dieser Kalkulationen werden deutlich stärker nachgefragt werden, als dies in der Vergangenheit der Fall war. Diese Anforderungen sollten entsprechend im Kriterienkatalog für die Softwareentscheidung berücksichtigt werden.

SAS reduziert Risiken mit High-Performance-Technologie.

Auf Basis modernster High-Performance-Technologie hat SAS Anwendungen für das Risikomanagement entwickelt. Diese Anwendungen unterstützen zum einen die Verarbeitung großer Datenmengen und zum anderen die Durchführung von Szenarien und Simulationen. Zudem vereinfachen sie die Verwaltung aller entwickelten Modelle und beschleunigen deren Laufzeit um einen wesentlichen Faktor. Gleichzeitig können über fachliche Regeln die Ergebnisse aus dem Risikomanagement aufbereitet, um schließlich als Buchungssätze dem Rechnungswesen zur Verfügung gestellt zu werden.

Diese Anwendungen eignen sich perfekt, um sowohl den IFRS9-Anforderungen als auch denen des Stresstesting zu begegnen und damit eine übergreifende Unternehmenssteuerung umsetzen zu können. Bilanzrisiken sind deutlich besser prognostizierbar, und man kann entsprechend gut reagieren. Gleichzeitig werden durch die ganzheitliche Betrachtung des Risikos und Rechnungswesens die Projektrisiken erheblich gesenkt.

Mehr Informationen zum Thema finden Sie in unserem White Paper und Solution Brief.

Wir von SAS sind überzeugt: Mit fortschrittlicher Technologie und Methoden sind wesentliche Instrumente der modernen Banksteuerung, weit über das reine Risikomanagement hinaus, vorhanden.