Banken dürfen das Thema Model Risk Management nicht aussitzen – schon wegen der EZB und ihrer Initiative TRIM - Abwarten, verzögern, aussitzen: Die Banken tun seit Jahren nicht viel dafür, sich als aktiver Gegenpart der Bankenaufsicht zu profilieren. Ist ihnen das vorzuwerfen? Schließlich, so scheint es, treibt die Aufsicht auch immer wieder eine „neue Sau durchs Dorf“. Derzeit ist das eben das Thema Model Governance. Diesen ständig neuen Gängeleien kann doch kein Institut gerecht werden und gleichzeitig noch profitabel arbeiten. Oder?

Andererseits: Man erinnere sich an die Anfänge von BCBS239. Damals war Data Governance und Data Quality auch in keiner Bank ein Thema. Und vielerorts herrschte die Meinung, es werde „schon nicht so schlimm werden“. Aber Basel hat sich nicht beirren lassen und die Regelungen durchgesetzt. Um die Lösung der Herausforderungen kommen Banken also nicht herum.

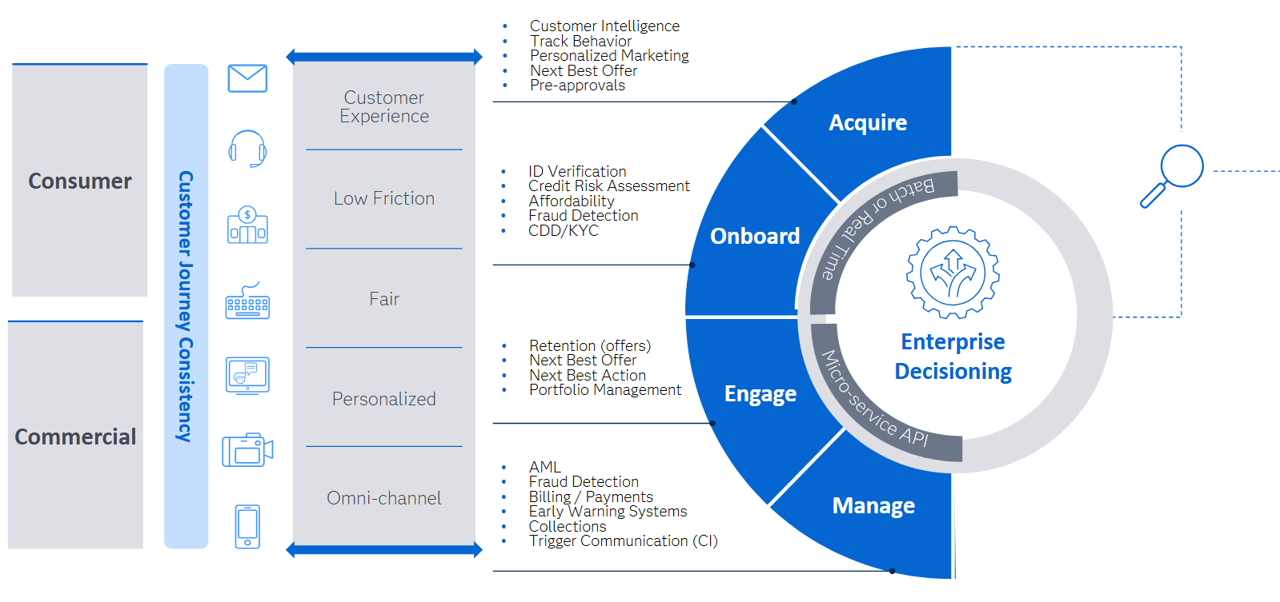

Es gibt also keinen Grund anzunehmen, die EZB würde von ihrer Inititive TRIM (Targeted Review of Internal Models) abweichen. Das Thema ist schließlich nicht neu und eigentlich ganz klar. Und vor dem Hintergrund von künstlicher Intelligenz (Artificial Intelligence und Machine Learning) sollten uns Modelle gerade am Herzen liegen. Bei Modellen für das autonome Fahren würde dies sicherlich jeder fordern. Warum aber nicht bei Modellen, die in der Bank eingesetzt werden?

Wer sich tiefer mit dem Thema Model Risk Management auseinandergesetzt hat, wird mir direkt beipflichten: Eine durchgängige Model Governance ist mehr als nur eine Liste aller im Institute genutzten Modelle ist. Das magische Dreieck von Aufbauorganisation, Prozessen und Technik ist hier neu auszurichten, da heutige Umsetzungen suboptimal sind. Dies scheint zu mindestens die Auffassung verschiedenster Regulatoren zu sein, was man schon früh im Jahr an der Flut von direkt das Model Risk Management betreffenden Regulation erkennt (neben TRIM zum Beispiel auch PRA-Guidance oder OSFI-Expectations).

Und trotzdem setzt bei vielen Banken wieder der alte Reflex ein: „Das bekommen wir auch mit den vorhandenen Dingen irgendwie hin“. Aber gerade ein proaktives Auseinandersetzen und Lernen zum Thema Model Risk Management kann große Ersparnisse bedeuten. Warum immer warten, bis einem ein Dritter die Pistole auf die Brust setzt? Wäre nicht eine direkt Schaffung von Transparenz zu alle Modellen nicht am Ende sogar eine Sparmaßnahme? Würden durch effizientere Prozesse kostbare Ressourcen nicht für mehr sinnstiftende Dinge eingesetzt werden können? Gerade die standardisierte Vorgehensweise und zentrale Speicherung – und damit auch Auswertungsmöglichkeit – von modellrelevanten Informationen führt zu Skaleneffekten, die zugleich auch noch zu mehr Transparenz führen.

Abwarten ist also ein Spiel ohne Gewinnchance, aber mit dem erheblichen Risiko von Strafmaßnahmen. Wer sich als Bank auf dieses dünne Eis begibt, wird nicht nur einbrechen, sondern verschenkt auch ganz reale Chancen. Wie ein sinnvolleres Vorgehen aussehen kann und warum viele Banken schon eine Basis geschaffen haben, schildere ich im Teil 2.