Los riesgos empresariales son inevitables, pero gestionables. Por más controlada que un líder pueda tener la operación de su empresa o por más planeadas que tenga sus proyecciones y crecimientos, siempre estará expuesto a diferentes riesgos. Y también a soluciones.

Desaceleración económica, interrupción del negocio, escasez de materiales, precio de materias primas, riesgo político, cambios regulatorios, ciberataques e incluso incapacidad para innovar, son algunos de los principales riesgos que enfrentan en la actualidad las empresas, según identificó la Encuesta Global de Gestión de Riesgos dada a conocer recientemente por AON.

¿Cómo están haciendo las empresas para planear sus estrategias, gestionar los riesgos o tomar decisiones más acertadas en medio de un escenario tan volátil como el actual? ¿Cómo pueden prepararse mejor para enfrentar los riesgos que se avecinan en el futuro?

Las siguientes son algunas de las principales recomendaciones que hicieron expertos de diferentes países reunidos en SAS Risk Week 2022, evento que se originó por segunda vez desde Colombia y en el que se expusieron algunas prácticas y lecciones globales a las que están acudiendo las empresas para hacer mejor gestión de los riesgos en industrias como telcos, banca y seguros.

1. Cultura holística frente a la gestión de riesgos

Lo primero que deben tener en cuenta los líderes, tomadores de decisiones o quienes estén dedicados a la gestión de riesgos específicamente es que el tema debe ser manejado “holísticamente en toda la organización”, es decir, que se deben involucrar y hacer corresponsables en el propósito de la gestión de riesgos a todos y cada un de los tomadores de decisiones que hacen parte de una organización y de todas las áreas que la compongan.

Acoplar desde las más altas directivas hasta el último de los empleados en torno a una adecuada gestión de riesgos es fundamental para saber moverse ante cualquier eventualidad. Actuar en bloque y de manera articulada en este tipo de acciones evita además que se creen fisuras por donde no se pueda responder o gestionar adecuadamente los imprevistos o situaciones anómalas que se presenten.

2. Más data, más modelos de riesgo

Estamos en una era dominada por los datos. En cada acción se generan datos, que aprovechados en los escenarios empresariales ayudan a plantear escenarios, correlacionar el mayor número de variables que puedan llegar a afectar los planes o estrategias, tomar mejores decisiones o plantear y gestionar más modelos de riesgo.

Los datos hoy tienen diferentes usos y en gestión de riesgos se pueden aprovechar de formas innovadoras y verdaderamente impactantes.

Uno de los ejemplos más llamativos que los expertos compartieron en el evento es el que tiene que ver con la conectividad y el estudio de riesgo financiero y de cartera de clientes que están haciendo las empresas de telecomunicaciones. Y es que, datos relacionados con el tiempo que pasan las personas consumiendo contenidos de entretenimiento o viendo televisión en horas de madrugada, están siendo analizados para identificar posibles riesgos como que una persona pueda estar viviendo una situación de desempleo no informada pero que puede llegar a afectar los hábitos de pago y por ende el manejo de la cartera que se lleve.

3. Stress testing y análisis de escenarios para todo

En la gestión de riesgo hay prácticas ya suficientemente conocidas y utilizadas, como lo son las pruebas de estrés (también identificadas en el sector como stress testing) y el análisis de escenarios. Lo nuevo está en que este tipo de prácticas cada vez consideran más temas para profundizar en los análisis.

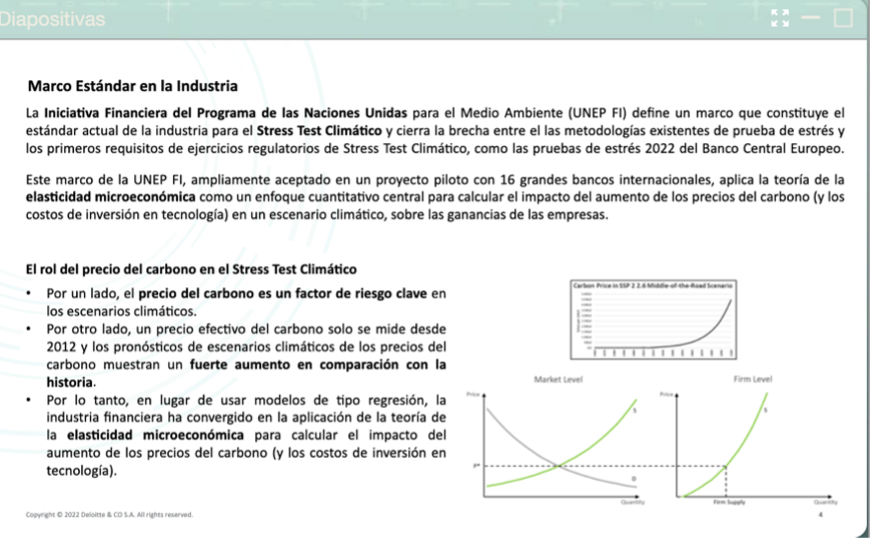

Uno de los ejemplos es el del cambio climático, tema que según los expertos ya está impactando y orientará algunos de los cambios más profundos para los negocios en el futuro. Al respecto, Gustavo Serenelli, líder de Instrumentos Financieros y Aseguramiento Actuarial de Deloitte para el Cono Sur, dice que “los impactos en productos y servicios, cadenas de suministro, pérdida de valor de activos y dislocación del mercado ya están siendo causados por eventos más frecuentes y severos relacionados con el clima”.

En este campo, los expertos recalcaron la importancia que está adquiriendo el llamado Stress Test Climático en industrias como la financiera, no solo por el impacto que pueda tener en sus operaciones diarias, sino también “en todo lo que tiene que ver con el precio del carbono como un factor de riesgo clave para tener en cuenta en los escenarios climáticos y de negocios”.

4. Inteligencia artificial para gestionar riesgos en tiempo real

En la gestión de riesgos, no solamente se trata de generar sistemas de alertas tempranas, sino de saber y poder reaccionar rápido. Las empresas que hoy están reaccionando más ágil y eficientemente en la gestión de riesgos son las que incorporan componentes de Inteligencia Artificial y Machine Learning (aprendizaje automático por parte de máquinas) para que reaccionen inmediatamente frente a alguna anomalía.

Llevar todas estas posibilidades que brinda la analítica avanzada con inteligencia artificial y aprendizaje automático a la gestión de riesgos, hace mucho más eficientes los procesos y disminuye enormemente la posibilidad de equivocarse al tomar decisiones.

Recurrir a sistemas de IA para que aprendan y automaticen tareas minimizando el error humano, es solo una de las posibilidades con las que ya están familiarizados muchos de los líderes empresariales o tomadores de decisiones en las organizaciones en la actualidad.

Sin embargo, no basta desarrollar los algoritmos de machine learning e inteligencia artificial. Aún hay desafíos en la implementación de este tipo de algoritmos en procesos productivos. Generalmente requieren mucho más variables y a veces pasa que recodificarlos en un lenguaje productivo los pueda llevar a ser prohibitivos. Por eso es cada vez más importante un marco de trabajo que permita este despliegue de modelos y políticas de una forma eficiente, facilitada y automática.

5.No hay sistema de gestión de riesgos infalible

Aunque parezca obvia y ya conocida, la última recomendación planteada por los expertos es no olvidar que ningún sistema de gestión de riesgos es infalible

Los sistemas de gestión de riesgo tienen un alto componente de prospección y de gestión, pero hay cosas que no se pueden prevenir del todo. La razón es que los riesgos son inevitables (especialmente cuando son externos o no son intrínsecos de una organización).

El aprovechamiento de los datos a través de la analítica, la posibilidad de plantear más modelos de riesgo o de reaccionar más rápido y en tiempo real están haciendo que la gestión de riesgos empresariales sea cada vez más ágil y eficiente.

Navegar en medio de la turbulencia siempre será difícil. Gestionar los riesgos es hoy por hoy uno de los mayores desafíos que tienen las organizaciones. Es mucho lo que está pasando y lo que hay que gestionar, pero hoy la tecnología, la analítica y la inteligencia artificial permiten navegar más fácilmente, crear más modelos y llegar a mejores puertos.

Reviva on demand SAS Risk Week 2022 y entérese de las últimas tendencias y proyecciones en torno a la gestión de riesgos en la actualidad.